Gửi tiết kiệm là hoạt động tài chính phổ biến. Vậy khi gửi tiết kiệm bạn cần lưu ý những vấn đề gì? Tham khảo bài viết sau đây để nắm chắc kiến thức trước khi gửi tiết kiệm nhé.

Nói một cách dễ hiểu nhất, thì lãi suất tiết kiệm được sinh ra từ dịch vụ gửi tiết kiệm. Dịch vụ này được cung cấp bởi các ngân hàng, cho phép mọi người gửi một số tiền nhất định nhằm mục đích bảo toàn và tăng lợi nhuận theo thời gian.

Lãi suất tiết kiệm là khoản tiền được tính dựa trên mức lãi suất cố định mà ngân hàng xác định, thông qua tỷ lệ phần trăm, và phụ thuộc vào các yếu tố như lãi suất thị trường, thời gian gửi, số tiền gửi vào tài khoản và chính sách của ngân hàng.

Có 2 hình thức gửi tiết kiệm là gửi có kỳ hạn và không kỳ hạn, theo đó lãi suất của 2 hình thức này cũng khác nhau.

Lãi suất tiết kiệm được tính theo tỷ lệ phần trăm (%) - Ảnh minh họa

Tuỳ thuộc vào hình thức tiết kiệm sẽ có những công thức tính khác nhau

- Công thức tính lãi suất tiết kiệm không kỳ hạn:

Đối với hình thức này bạn có thể rút tiền tiết bất cứ khi nào, ở đâu mà không cần báo trước. Và lãi suất tiết kiệm ở trường hợp này được tính bằng công thức:

| Số tiền lãi = Số tiền gửi * Lãi suất * Số ngày/365 |

- Công thức tính lãi suất tiết kiệm có kỳ hạn theo ngày và tháng:

Khi bạn gửi tiền tiết kiệm theo cách này thì sau thời gian nhất định bạn mới có thể rút được khoảng tiền gửi đó. Bạn có thể chọn mức kỳ hạn mà ngân hàng đưa ra như theo tuần , tháng, quý, hoặc năm.

Công thức tính:

|

Số tiền lãi = Số tiền gửi * lãi suất * số ngày gửi/365 |

>>> Xem thêm: Lãi suất vay ngân hàng là gì? Những thông tin bạn cần biết về lãi suất vay ngân hàng

| Yếu tố | Gửi tiết kiệm có kỳ hạn | Gửi tiết kiệm không kỳ hạn |

| Kỳ hạn | 1/3/5/6/12/13/18/24/36…tháng. | Không quy định. |

| Lãi suất | Lãi suất cao sơn gửi tiết kiệm không kỳ hạn, trung bình từ 2 – 10 %/năm. | Lãi suất thấp hơn gửi tiết kiệm có kỳ hạn, thường ≤ 1%/năm. |

| Hình thức trả lãi | Cuối kỳ hoặc định kỳ, trả lãi trước. | Theo từng ngày hoặc từng tháng. |

| Khả năng tất toán trước kỳ hạn | Không linh hoạt, phải thông báo cho ngân hàng và chỉ được hưởng mức lãi suất điều chỉnh. | Linh hoạt, không cần thông báo cho ngân hàng và nhận mức lãi suất không kỳ hạn như thỏa thuận ban đầu. |

Từ bảng so sánh phía trên, chúng ta có thể thấy gửi tiết kiệm có kỳ hạn có nhiều ưu điểm hơn gửi tiết kiệm không kỳ hạn. Chúng thể hiện ở những điểm:

Lựa chọn hình thức gửi tiết kiệm phù hợp với tình hình của riêng bạn - Ảnh minh họa

Hiện nay, hầu hết mọi người đều chọn hình thức gửi tiết kiệm có kỳ hạn. Khi gửi tiền tiết kiệm, bạn nên chọn gói kỳ hạn trên 12 tháng để có lợi nhất.

Lãi suất gửi tiết kiệm kỳ hạn trên 12 tháng chỉ cao hơn một chút so với kỳ hạn 12 tháng. Tuy nhiên, một số ngân hàng có áp dụng chính sách ưu đãi cộng thêm lãi suất nhằm khuyến khích khách hàng gửi tiết kiệm. Vì thế, nó trở thành hình thức gửi tiết kiệm có kỳ hạn có mức lãi suất lý tưởng nhất.

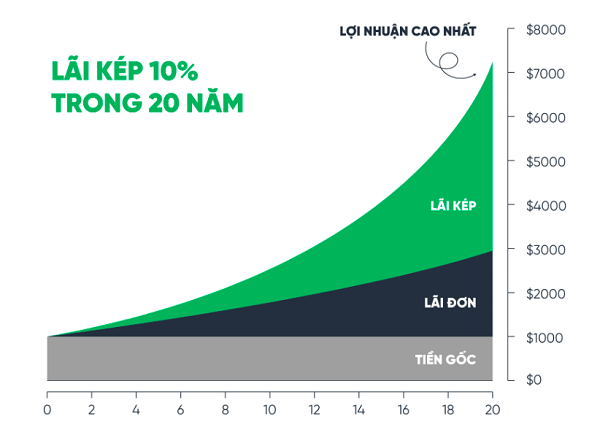

Gửi tiết kiệm lãi suất kép là một phương thức tiết kiệm ngân hàng, trong đó tiền lãi được tính sau mỗi kỳ hạn và không được rút ra mà thay vào đó được cộng dồn vào số vốn ban đầu để tiếp tục tính lãi suất trong kỳ hạn tiếp theo. Khi đó, số tiền gốc ban đầu sẽ tăng lên và lợi tức khách hàng thu được trong kỳ hạn tiếp theo cũng sẽ cao hơn so với kỳ hạn trước đó.

Để thấy được sức mạnh của lãi kép, hãy xem xét ví dụ sau đây: Khi bạn 25 tuổi, bạn bắt đầu gửi mỗi tháng 5 triệu đồng vào tài khoản tiết kiệm với lãi suất cố định hàng tháng là 7% mỗi năm. Tiền lãi được cộng vào số vốn hàng tháng. Sau 20 năm (khi bạn 45 tuổi), tổng giá trị tiết kiệm này sẽ tăng lên gần 2 tỷ đồng. Tuy nhiên, nếu bạn bắt đầu gửi tiết kiệm khi bạn 35 tuổi, thì đến năm 45 tuổi bạn chỉ nhận được khoảng 900 triệu đồng. Chỉ với sự chênh lệch về thời gian là 10 năm, giá trị tiền gửi đã chênh lệch gần 2 lần.

Qua ví dụ trên, chúng ta có thể nhận thấy rằng thời gian là yếu tố quan trọng để xây dựng một khoản tiết kiệm khổng lồ. Nếu áp dụng gửi tiết kiệm lãi kép từ khi còn trẻ, khi nghỉ hưu, khách hàng sẽ sở hữu một số tiền dự trữ đáng kể.

Công thức tính lãi kép khi gửi tiết kiệm:

Công thức:

| FV = PV(1+i)^n |

Trong đó:

Biểu đồ trực quan về lãi suất kép

Hãy xem ví dụ sau để thấy sự khác biệt giữa tiết kiệm lãi kép và tiết kiệm lãi đơn: Giả sử bạn gửi 200 triệu đồng vào ngân hàng với hình thức tiết kiệm lãi kép với lãi suất 5%/năm. Sau 7 năm, số tiền bạn sẽ nhận được là: 200 triệu x (1 + 5%) x 7 = 281,420 triệu đồng.

Tuy nhiên, nếu bạn sử dụng hình thức tiết kiệm lãi đơn, sau 7 năm, số tiền bạn chỉ nhận được là: 200 triệu x (1 + 7 x 5%) = 270 triệu đồng.

Dễ thấy rằng, số tiền bạn nhận được khi sử dụng hình thức tiết kiệm lãi kép sẽ cao hơn rất nhiều so với hình thức tiết kiệm lãi đơn thông thường. Chênh lệch là 281,420 - 270 = 11,420 triệu đồng.

Tính toán chuẩn ngân sách tiết kiệm

Để xác định số tiền gửi tiết kiệm hợp lý, việc tính toán ngân sách tiết kiệm một cách cẩn thận và chi tiết là vô cùng quan trọng. Tránh tình huống rút toàn bộ hoặc một phần tiền gửi để đáp ứng các nhu cầu hay mục đích cá nhân khác. Khi tất toán tiền gửi trước hạn, bạn chỉ được hưởng lãi suất không kỳ hạn (<1%), dẫn đến số tiền lãi thu được rất thấp.

Nên tiết kiệm từ sớm

Một yếu tố quan trọng khác là bắt đầu tiết kiệm từ sớm. Lợi tức lãi kép thực sự hiệu quả khi tiền được gửi trong một khoảng thời gian dài. Do đó, để nhận được số tiền "khủng" trong tương lai, bạn nên bắt đầu tiết kiệm ngay từ khi còn trẻ.

Chọn lựa kỳ hạn gửi tiết kiệm hợp lý

Việc lựa chọn kỳ hạn gửi tiết kiệm cũng đóng vai trò quan trọng trong việc tăng khả năng sinh lợi của số tiền đó. Kỳ hạn gửi càng dài, mức lãi suất càng cao và điều này đồng nghĩa với việc thu được số tiền lãi lớn hơn.

Tiết kiệm thường xuyên

Cuối cùng, tiết kiệm thường xuyên là cách tăng nhanh số tiền gốc gửi. Điều này đóng góp vào việc gia tăng khả năng sinh lợi trong tương lai.

>>> Xem thêm: Cách tận dụng lãi kép trong tiết kiệm và đầu tư

Có thể nói lãi suất tiết kiệm có những ảnh hưởng nhất định đến nền kinh tế, người dân và các doanh nghiệp.

Đối với nền kinh tế:

Lãi suất tiết kiệm được xem là một phần cực kì quan trọng trong việc vận hành một nền kinh tế. Những biến động của nó ảnh hưởng trực tiếp đến các chủ thể kinh tế. Nó tác động tới các hành động của cá nhân như khi lãi suất tăng người dân sẽ cân nhắc gửi tiết kiệm để sinh lời.

Ngược lại người dân sẽ có xu hướng vay vốn để tiêu dùng khi lãi suất tiết kiệm ở mức thấp. Điều này làm sức mua trong thị trường tăng, góp phần phát triển kinh tế.

Sự tăng giảm lãi suất tiết kiệm ảnh hưởng không nhỏ tới nền kinh tế - Ảnh minh họa

Đối với các tổ chức, doanh nghiệp:

Họ sẽ chịu sức ép lớn khi lãi suất tiết kiệm tăng cao làm ảnh hưởng đến sức mua của thị trường cũng như sức ép từ các khoản vay. Lúc này các tổ chức doanh nghiệp có thể cắt giảm nhân sự, dẫn đến sự tăng cao của tỷ lệ thất nghiệp.

Ngược lại họ sẽ có được nguồn vốn để đầu tư các dự án mới nếu lãi suất ở mức thấp. Do những ảnh hưởng đó lãi suất tiết kiệm là một biến số được theo dõi chặt chẽ bởi Ngân hàng nhà nước. Đây cũng là một tiêu đề được cập nhật hằng ngày trên các mặt báo trên cả nước.

>>> Xem thêm: Phân biệt các loại lãi suất

Hy vọng với những kiến thức về lãi suất tiết kiệm trong bài viết này, đã giúp bạn hiểu rõ hơn về cách hoạt động của số tiền bạn gửi tiết kiệm sẽ sinh lợi như thế nào. Từ đó lựa chọn một hình thức tiết kiệm phù hợp nhất.